Пояснение в налоговую о неуплате налога организацией образец является важной процедурой, которую должны выполнить организации, не уплатившие налоговые обязательства. В данной статье мы рассмотрим примеры пояснений, предоставляющих подробную информацию о причинах неуплаты и осуществляемых мерах для исправления ситуации. Такая документация позволяет установить контакт с налоговыми органами и снизить вероятность штрафов и ограничений со стороны государства.

Почему важно обратиться в налоговую по поводу неуплаты налогов?

Вот несколько причин, почему важно обратиться в налоговую по поводу неуплаты налогов:

1. Поддержка со стороны специалистов

Обращение в налоговую орган позволяет получить помощь от опытных специалистов, которые владеют правовыми нормами и процедурами налогового законодательства. Они могут предоставить консультацию и руководство по процессу разрешения проблемы с неуплатой налогов.

2. Предотвращение серьезных штрафов и негативных последствий

Обращение в налоговую орган может помочь предотвратить серьезные финансовые штрафы или санкции, которые могут быть применены в случае неуплаты налогов. Благодаря своевременному обращению, организация может избежать негативных последствий и снизить возможные финансовые убытки.

3. Регуляризация налоговых отношений

Обращение в налоговую орган позволяет организации регуляризовать свои налоговые отношения. Путем общения с налоговыми инспекторами и предоставлением необходимой информации, организация может привести свои налоговые обязательства в соответствие с требованиями закона и установленными нормами.

4. Сохранение репутации и деловых связей

Неуплата налогов может негативно повлиять на репутацию организации и ее отношения с партнерами, клиентами и поставщиками. Обращение в налоговую орган и исполнение своих обязательств по уплате налогов позволяет уберечь репутацию организации и сохранить деловые связи.

5. Соответствие закону и этическим принципам

Обращение в налоговую орган является проявлением соблюдения закона и этических принципов ведения бизнеса. Организация, осознавая свои налоговые обязательства и принимая меры по их уплате, демонстрирует ответственное поведение и стремление к соблюдению законодательства.

Что нужно знать перед написанием пояснения?

При написании пояснения в налоговую о неуплате налога организацией, необходимо учитывать несколько важных моментов, чтобы обеспечить грамотную и эффективную защиту своих интересов.

Вот несколько ключевых аспектов, которые нужно учесть перед тем, как приступить к написанию пояснения:

1. Изучите причину обращения

Внимательно изучите причину обращения в налоговую организацию и определите, какую информацию нужно предоставить. Убедитесь, что вы четко понимаете требования и нормы законодательства, которым вы обязаны следовать.

2. Знайте свои права и обязанности

Ознакомьтесь с правами и обязанностями организации перед налоговыми органами. Это поможет вам защитить свои интересы и обосновать неправомерность претензий налоговой инспекции.

3. Соберите необходимые доказательства

Соберите все необходимые доказательства, которые подтверждают вашу позицию и оправдывают неуплату налога. Это может быть финансовая отчетность, квитанции об уплате налогов, договоры и другие документы.

4. Структурируйте пояснение

Структурируйте свое пояснение, чтобы оно было логичным и понятным. Разделите его на четкие пункты с соответствующими заголовками и используйте списки и таблицы для удобства чтения.

5. Используйте ясный и четкий язык

Используйте ясный и четкий язык при написании пояснения. Избегайте сложных и неоднозначных формулировок, чтобы избежать недоразумений и доказать свою точку зрения.

Помните, что пояснение должно быть максимально объективным и документально обоснованным. Соблюдение указанных выше рекомендаций поможет вам составить качественное и эффективное пояснение в налоговую о неуплате налога организацией.

Как составить пояснение в налоговую о неуплате налога?

При возникновении ситуации, когда организация не смогла выполнить свои налоговые обязательства и неуплатила налог или сумма налога была неправильно учтена, необходимо составить пояснение в налоговую о неуплате налога. Это важный этап, который позволяет организации сделать правильные действия в соответствии с налоговым законодательством и избежать дополнительных штрафов и санкций.

Шаг 1: Ознакомьтесь с налоговыми законами и требованиями

Перед началом составления пояснения важно ознакомиться с действующим налоговым законодательством и требованиями налоговой службы. Изучите форму и порядок подачи такого пояснения, а также необходимые документы и сроки подачи.

Шаг 2: Составьте пояснение о неуплате налога

Начните пояснение с указания реквизитов вашей организации и налогового органа. Укажите дату составления пояснения.

Далее, в пояснении о неуплате налога перечислите следующую информацию:

- Причину неуплаты налога.

- Дата и сумму налогового платежа, который не был уплачен или был уплачен неправильно.

- Доказательства фактов и обстоятельств, которые привели к неуплате налога. Приведите все доступные документы, свидетельства и объяснения.

- Действия, которые организация предпринимает для исправления ситуации и уплаты неуплаченного налога.

Шаг 3: Соберите документы и приложения

Для подтверждения фактов и обстоятельств, описанных в пояснении, соберите все необходимые документы и приложения. Это могут быть копии договоров, актов, бухгалтерских документов и других материалов, подтверждающих ваши объяснения.

Шаг 4: Подготовьте пояснение к отправке

Перед отправкой пояснения в налоговую службу пройдите его повторную проверку на наличие ошибок и неточностей. Убедитесь, что все требуемые документы и приложения приложены к пояснению.

Важно: Не забывайте придерживаться предписанных сроков подачи пояснения в налоговую службу. Укажите сроки на документе или отправьте его до указанной даты.

Какие документы нужно предоставить в налоговую?

При обращении в налоговую организацию необходимо предоставить определенный набор документов, чтобы исполнять свои обязанности в сфере налогового учета.

Перечень документов, которые могут потребоваться, может незначительно отличаться в зависимости от конкретной ситуации, но в общем случае важно включить следующие:

1. Учредительные документы и документы, удостоверяющие личность:

- Устав организации;

- Свидетельство о государственной регистрации;

- Выписка из ЕГРЮЛ (ЕГРИП) организации;

- Документы, удостоверяющие личность руководителей, бухгалтера и иных ответственных лиц.

2. Документы по налоговому учету:

- Бухгалтерская отчетность (Сводный баланс, Отчет о финансовых результатах, Отчет о движении денежных средств);

- Расчет налоговой базы и налоговых платежей;

- Копии накладных и счетов-фактур за отчетный период;

- Справки о доходах, расходах и долгах перед бюджетами, организациями и физическими лицами;

- Документы, подтверждающие наличие свободных денежных средств;

3. Документы по социальным выплатам и отчислениям:

- Справки о заработной плате и выплаченных социальных отчислениях;

- Свидетельство о внесении платы за социальное страхование;

- Договоры о предоставлении социальных услуг.

4. Документы по контролю за активами и обязательствами:

- Акты инвентаризации имущества и обязательств;

- Документы, подтверждающие факт перевода средств;

- Договоры на аренду и лизинг;

- Договоры на приобретение основных средств, товаров и услуг;

5. Документы по налоговому администрированию:

- Декларации по налогу на прибыль, НДС и другим налогам;

- Расчеты по уплате налогов и сборов;

- Доверенности и полномочия на представление интересов в налоговых органах;

- Письма, запросы и ответы налоговых органов.

Перечень документов может различаться в зависимости от сферы деятельности и статуса организации. Естественно, все документы должны быть достоверными и соответствовать требованиям законодательства. В случае несоблюдения данных требований, возможны штрафные санкции со стороны налоговой.

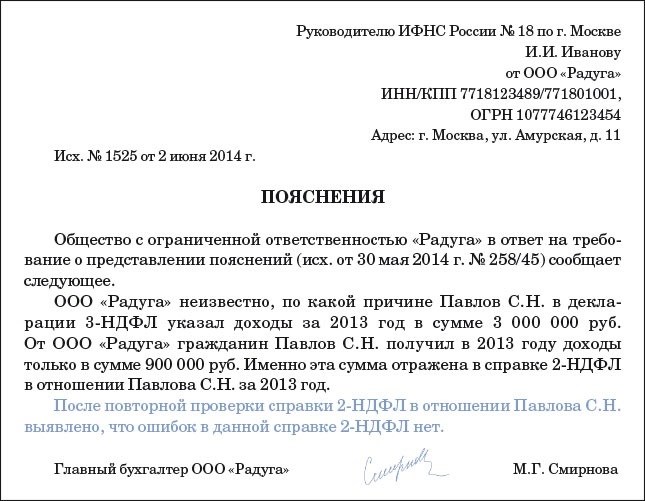

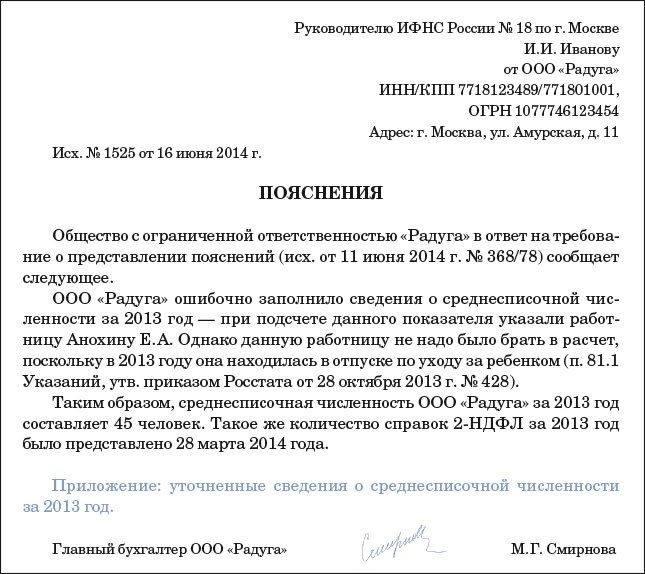

Как оформить пояснение в налоговую: пример

Информация об организации

Первым шагом в оформлении пояснения в налоговую является предоставление информации о вашей организации. В пояснении укажите следующие данные:

- Наименование организации;

- ИНН (Идентификационный номер налогоплательщика);

- КПП (Код причины постановки на учет);

- Юридический адрес;

- Контактная информация (телефон, электронная почта).

Объяснение причин неуплаты налога

В следующей части пояснения необходимо детально объяснить причины, по которым организация не уплатила налог. Обоснуйте каждую причину и предоставьте необходимые документы в качестве подтверждения. Вам также следует указать, какие меры были предприняты для урегулирования данной ситуации и предотвращения подобных ситуаций в будущем.

Полные финансовые расчеты

Далее, в пояснении необходимо предоставить полные финансовые расчеты, связанные с неуплатой налога. Укажите все доходы и расходы организации за соответствующий период, а также объясните, какие именно налоговые обязательства организации не были исполнены.

Предоставление подтверждающих документов

В пояснении также необходимо предоставить все необходимые документы в качестве подтверждения предоставленной информации. Это могут быть счета, квитанции, отчеты, договоры и другие финансовые документы, связанные с налоговыми обязательствами.

Какие последствия возможны при неуплате налогов?

Невыплата налогов имеет серьезные юридические и финансовые последствия для компании или организации. Неуплата налогов воспринимается как нарушение закона и может привести к различным негативным последствиям.

Юридические последствия

- Штрафы и пеня: Если компания неуплачивает налоги в установленные сроки, ей может быть начислен штраф. Размер штрафа зависит от суммы неуплаченных налогов и продолжительности просрочки. В некоторых случаях также могут быть начислены пени за каждый день просрочки.

- Правовые последствия: Неуплата налогов может привести к возбуждению уголовного дела против ответственных лиц компании. Правоохранительные органы могут расследовать факты налогового мошенничества и принимать меры к привлечению виновных лиц к уголовной ответственности.

- Судебное преследование: В случае неуплаты налогов органы налоговой службы имеют право обратиться в суд с иском о взыскании неуплаченных сумм. Судебное разбирательство может повлечь дополнительные расходы на юридические услуги и привлечь негативное внимание к компании.

- Риск потери лицензии: Некоторым компаниям требуется обладать определенными лицензиями для осуществления своей деятельности. При неуплате налогов органы государственной власти имеют право аннулировать или приостановить лицензию предприятия, что может привести к прекращению его деятельности.

Финансовые последствия

Неуплата налогов также имеет негативные финансовые последствия для компании или организации. Вот некоторые из них:

- Увеличение долга: Неуплата налогов приводит к увеличению долга компании перед налоговой службой. Долг может продолжать накапливаться из-за начисления штрафов и пеней, что усугубляет финансовое положение организации.

- Ограничение доступа к кредитам и финансированию: Компании с задолженностью по налогам могут быть отказано в получении кредитов и финансирования со стороны банков и других финансовых учреждений. Банки и кредиторы рассматривают задолженность по налогам как фактор, увеличивающий риск невозврата ссуды.

- Ухудшение деловой репутации: Неуплата налогов может негативно отразиться на деловой репутации компании. Партнеры и клиенты могут увидеть это как признак ненадежности и непрофессионализма, что может привести к потере клиентов и возникновению проблем в деловых отношениях.

- Потеря конкурентоспособности: Компании, работающие законно и уплачивающие налоги, имеют преимущество перед теми, кто этого не делает. Уплата налогов обеспечивает участие в государственных программах, получение государственных заказов и другие преимущества, которые могут быть недоступны для компаний с задолженностью по налогам.

В целом, неуплата налогов может серьезно повлиять на финансовое положение и репутацию компании, а также привести к юридическим проблемам. Поэтому рекомендуется всегда уплачивать налоги в полном объеме и в установленные сроки, чтобы избежать негативных последствий.

Как ускорить рассмотрение пояснения в налоговой?

Рассмотрение пояснения в налоговой может быть длительным и затяжным процессом, что может сильно задержать действия организации и привести к дополнительным финансовым обязательствам. Однако, существуют несколько методов, которые могут помочь ускорить этот процесс и получить быстрое решение от налоговых органов.

- Подготовьте полное и точное пояснение. Отправляя пояснение в налоговую, убедитесь, что оно содержит все необходимые документы и информацию. Укажите все факты и обоснования, которые могут помочь вам в защите своей позиции. Подготовьте пояснение так, чтобы налоговые органы могли быстро понять вашу точку зрения и сделать решение.

- Сохраняйте контакт с налоговыми органами. Важно поддерживать регулярную связь с налоговыми органами после отправки пояснения. Задавайте вопросы, уточняйте сроки рассмотрения вашего дела и общайтесь с сотрудниками налоговой. Это позволит вам быть в курсе текущего состояния вашего дела и поможет ускорить его рассмотрение.

- Воспользуйтесь правом на консультацию. Если у вас возникают сложности или неопределенности в процессе рассмотрения пояснения, обратитесь за консультацией к специалисту в области налогового права. Он сможет помочь вам разобраться со сложностями и предоставить рекомендации по дальнейшим действиям.

- Обратитесь в налоговую инспекцию или налоговый орган высшей инстанции. Если прошло слишком много времени и вы не получили решение от налоговой, обратитесь в налоговую инспекцию или налоговый орган высшей инстанции. Они могут помочь ускорить процесс рассмотрения вашего дела и добиться быстрого решения.

Все вышеперечисленные методы могут помочь ускорить рассмотрение пояснения в налоговой о неуплате налога организацией. Однако, каждая ситуация уникальна и может потребовать индивидуального подхода. Важно быть готовыми к дополнительным мерам, если необходимо, и следить за сроками и требованиями налоговых органов.